• 12736 просмотров

Куда вкладывать деньги во время кризиса

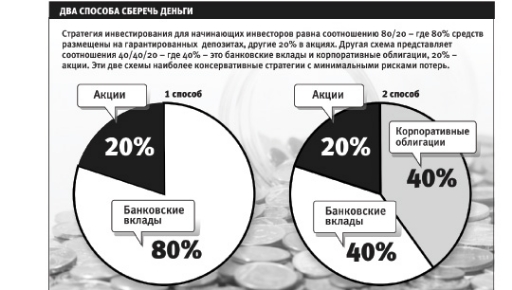

Специалист по проектному финансированию из Актобе рассказал начинающим инвесторам о двух способах сохранить свои сбережения от девальвации с минимальными рисками потерь.

Специалист по проектному финансированию из Актобе рассказал начинающим инвесторам о двух способах сохранить свои сбережения от девальвации с минимальными рисками потерь.

Деньги в реальном понимании – это мера, эталон для оценки услуг и товаров. Сами по себе они не являются капиталом до тех пор, пока не приносят прибыль. К тому же они подвержены инфляции, девальвации и другим финансовым проявлениям. Больше века назад о существовании инфляции и девальвации никто не знал, наоборот, покупательская способность денег росла из года в год. Связано было это с ростом производительности промышленности и развитием инфраструктуры, была жесткая привязка к золотому стандарту, который сейчас выполняет доллар США. На нынешний момент деньги стали долговыми обязательствами, принимаемыми на все виды долгов, выпускаемые центральным банком по отношению к населению и бизнесу. Как и все долговые обязательства, они не постоянны во времени и подвержены колебаниям вследствие экономических и политических рисков. По этим причинам деньги, будь это доллар, фунт или евро, не могут гарантировать сохранность капитала (покупательской способности) на длительный период времени.

Для этого нужно рассмотреть возможности для инвестирования и выбрать финансовые продукты. Это тенговые и валютные, мультивалютные депозиты, акции и облигации государственных и частных компаний, вклады в золото и недвижимость, все они имеют как недостатки, так и преимущества.

Депозиты

Доходность депозитов в тенге равна 9-10% годовых, 12% для вкладчиков «Жилстройсбербанка» и 2,7-3% годовых для долларов США. Депозиты в национальной валюте покрывают официальный уровень инфляций на 2-3%, но в случае девальвации обесцениваются. Валютные вклады дают защиту от девальвации, но не от инфляции. Официальный уровень инфляции доллара в США составляет 1,5-3% в год, но нужно понимать, что долларовая инфляция и инфляция в США – это совершенно разные показатели! Как и доллар, находящийся у нас в руках и в США. На долларовую инфляцию влияют два фактора: рост цен в тенге и изменение курса доллара к тенге. Рост цен действует напрямую, а рост курса доллара уменьшает долларовую инфляцию. Если цены вырастут на 10%, и курс доллара вырастет на 10%, то долларовая инфляция будет равна нулю, но нужно сравнивать в длительном промежутке времени. При расчете на 10-летний промежуток окажется, что уровень долларовой инфляции сопоставим с тенговой. По этой причине необходимо рассмотреть доходность депозитов двух валют в процентных соотношениях к доходности (тенге/доллар). Соотношение 40/60 даст 6% прибыли, при соотношении 60/40 прибыль составит 7,5%. Как видите, разница составляет 1,5% и есть возможность минимизировать риск девальвационных потерь и сохранить доходность вложений на среднесрочный период 2-3 года. Чтобы приумножить свои вложения, необходимо инвестировать в иные финансовые инструменты.

Акции

Это ценные бумаги, закрепляющие право требования на прибыль компаний и голосования. Доходность акций состоит из курсовой стоимости и дивиденда. На данный момент наиболее доступны акции двух компаний: «КазТрансОйл» и КЕГОК, распространяемые в рамках программы «Народное IPO». Рассмотрим доходность акций этих компаний. На начало размещения стоимость одной акции «КазТрансОйла» составляла 725 тенге. В феврале 2014 года стоимость одной акции достигла пика – 1280 тенге. В случае продажи курсовая доходность акций составила бы 76% без учета выплаты дивидендов. Сегодня стоимость акций составляет 716 тенге. Стоимость акции КЕГОК составляла 505 тенге, на данный момент курсовая стоимость равна 440 тенге. Решения о выплате дивидендов не рассматриваются.

Колебания стоимости ценных бумаг являются нормальным явлениям, они отражают доходность активов и качество управления ими, инвестиционную привлекательность компаний. Но здесь нужно помнить, что если вы покупаете акцию за 1 000 тенге, и позже она упала в цене до 10 тенге, а компания начала процедуру банкротства, то все, на что можно рассчитывать, это часть активов, оставшихся после закрытия компании. Это в большей степени относится к частным компаниям, чем крупным квазигосударственным. Доступность акций других компаний (например «Казахтелекома») ограничена необходимостью заключения соглашения брокерскими компаниями и стоимостью комиссий на операции.

Облигации

Это долговые ценные бумаги. Их существует несколько видов. В большинстве они не обеспечены активами и при покупке из доступных корпоративных и государственных облигаций важно учитывать высокий рейтинг. Их доходность не превышает 7-8% в год. Наличие их в портфеле инвестиций обязательно, т.к. доходность их гарантирована и нет ограничения в размерах вкладов, как на депозитах банков.

Золото

Другим инструментом являются вклады в золото и металлические счета. Но вследствие неразвитости этих типов вкладов и налогов они остаются недоступными для большинства казахстанцев. К тому же золото – это биржевой товар, который подвержен колебаниям.

Недвижимость

Еще один вариант инвестирования – покупка недвижимости с последующей сдачей в аренду или перепродажей. Жилье наименее подвержено макроэкономическим колебаниям и обесцениванию. Сегодня часть рынка аренды – нелегалы, они занимаются незаконной предпринимательской деятельностью: не оформлены договорами, не выплачивают налоги. Из-за неразвитости финансового рынка происходит накопление капитала на рынке жилья, который не соответствует доходам населения.

В феврале 2014 года стоимость одной акции «КазТрансОйла» достигла пика – 1280 тенге. В случае продажи курсовая доходность акций составила бы 76% без учета выплаты дивидендов.

Доходность облигаций – 7-8% в год. Наличие их в портфеле инвестиций обязательно, т.к. доходность гарантирована.

-

Чиновников оштрафовали за снег и лёд на дорогах и старые знаки

-

Кого мы растим? Актюбинцы об отмене занятий в школах из-за погоды

-

20 февраля актюбинские школьники будут учиться дома

-

Погода в Актобе на 24-26 февраля

-

Юный борец из Актобе завоевал золото на престижном турнире по джиу-джитсу

-

Вандалы уничтожают жемчужину Жилгородка – сквер за театром «Алакай»

-

Погода в Актобе на 21-23 февраля

-

На сколько вырастет пенсия казахстанцев к 2030 году

-

Погода в Актобе на 19-21 февраля

-

Сколько стоят финики в городах Казахстана

-

В Мексике вспыхнули беспорядки. МИД обратилось к казахстанцам

Нет там наших честных трудяг... Одни сбежавшие жополизы и кутляки -

Когда казахстанцы узнают результаты референдума

Уже проговорился один высокопоставленный чиновник, назвав цифру в 83% .Шуты -

На сколько вырастет пенсия казахстанцев к 2030 году

Лицемеры и враги народа! С такой ежегодной инфляцией ,, как сейчас,на 16 893 тенге через пять лет , можно будет купить разве что две булки... -

Народный репортер. Уже больше полугода не горят фонари

Так в Сити та же беда в районе 3 и 4 микрорайонов через раз даде уличные фонари горят а Кызылжаре так вообще отдельная песня -

Народный репортер. Щиток стоит открытый

У меня на жилой площадке тоже всегда кто-то копошиться в счетке и оставляет его настеж открытым всегда, я всегда своим ключом закрываю, ночью приходят открывают... -

В войне участвовал единственный женский экипаж Т-34 из Казахстана

Слава защитникам великой Родины -

Сидишь до морковкиной завязи - актюбинцы о том, как сложно попасть к врачу

Клятва Гиппократа теряет свой смысл сразу же после оплаты ОСМС -

Народный репортер. Уже больше полугода не горят фонари

Актюбинские фонари жополизно зажигаюцца тока при виде товарища токарева -

Письмо читателя. За медстраховку платим, а на приём к врачу не попасть

Сколько раз уже талдычить: Бесполезный ОСМС мы платим для того, чтобы дети отдельных небожителей столицы, прожигающих свою жизнь за границей, не мучались нюхая дешёвый кокаин.... -

Хотел интим, а получил ножом в живот

кто режиссер этого экшн фильма

Комментарии 0